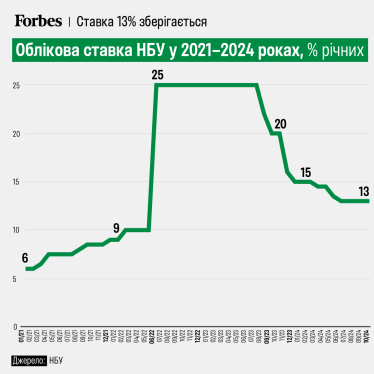

Національний банк вдруге поспіль залишив облікову ставку без змін – на рівні 13%. Це має сприяти поступовому поверненню інфляції до цільового показника НБУ у 5% у наступні роки, а також підтримає стійкість валютного ринку, очікує Нацбанк. Про це на брифінгу 19 вересня заявив голова НБУ Андрій Пишний.

Облікова ставка визначає вартість грошей для банків і, відповідно, вартість кредитів для бізнесу та населення.

Форум «Енергія бізнесу» у Києві вже 9 жовтня

Бізнес будує нову енергореальність, забезпечуючи незалежність в умовах блекаутів. 9 жовтня на форумі «Енергія бізнесу» обговоримо технології та інвестиції, що змінюють правила гри на енергоринку. Дізнайтеся, як адаптувати бізнес до майбутніх енергетичних викликів, за посиланням.

Ключові факти

- НБУ оголосив про зміни інших інструментів та операцій монетарної політики. З 20 вересня 2024-го ставка за тримісячними депозитними сертифікатами знизяться до 15,5%. Ставка за кредитами рефінансування – до 16%, а максимальний строк їх надання обмежили 14 днями. Ставка за депозитними сертифікатами овернайт і надалі дорівнюватимуть обліковій ставці.

- З 11 жовтня Нацбанк підвищує для банків нормативи обов’язкового резервування на 5 в. п. Паралельно регулятор збільшить до 60% частку обов’язкових резервів, яку банки мають змогу покривати за рахунок бенчмарк-ОВДП. Це (і зниження ставок за депсертифікатами, і нові правила щодо резервів) має стимулювати банки збільшити свої вкладення в ОВДП, як на це розраховують і Нацбанк, і Мінфін, і таким чином допомогти наповнити держбюджет до кінця року. Банки мають ресурс, аби забезпечити необхідні 385 млрд грн «чистими», казала в інтервʼю Forbes перша заступниця голови НБУ Катерина Рожкова.

Графіка: Анастасія Решетнік

- Інфляція в серпні зросла до 7,5%, серед причин – гірший врожай, ніж минулого року, збільшенням витрат бізнесу на продовольчу сировину, енергію й оплату праці, девальвація гривні. Наступного року регулятор очікує сповільнення інфляції, зокрема через намір самого регулятора «підтримувати контрольовану ситуацію на валютному ринку».

- Фінансова допомога партнерів та пошук внутрішніх ресурсів (зокрема залучення ОВДП) мають допомогти забезпечити уряд ресурсом без залучення емісійного фінансування, розраховує НБУ.

- Ключові ризики для економіки залишаються без змін – насамперед це війна, а також додаткові бюджетні потреби для оборони, підвищення податків (що зокрема може збільшити ціновий тиск), подальше руйнування портової та енергетичної інфраструктури, поглиблення негативних міграційних тенденцій та подальше розширення дефіциту робочої сили.

Контекст

У липні 2024-го Нацбанк зупинив стадію зниження облікової ставки, яку несподівано розпочав у березні. Тоді, попри прогнози, регулятор знизив ставку на 0,5 в.п.Ставка вже становить 13% – це рівень, який НБУ прогнозував на кінець року. Та регулятор не виключає подальшого зниження ставки. «НБУ готовий адаптувати монетарну політику в разі змін балансу ризиків для інфляції та валютного ринку», – йшлося в липневому релізі Нацбанку.

На початку війни НБУ вирішив не змінювати облікову ставку, залишивши її на рівні 10%, намагаючись зберегти стабільність фінансового сектору іншими методами. Але 2 червня 2022 року НБУ різко підвищив ставку до 25%, що стало одним із найбільш різких підвищень в історії.

27 липня 2023 року НБУ вперше з червня 2022-го знизив облікову ставку з 25% до 22% з огляду на сповільнення інфляції та доволі стійку ситуацію на валютному ринку. 14 вересня регулятор продовжив цикл зниження ставки й змінив її з 22% до 20%. Надалі регулятор продовжив політику помірного зниження ставки.